空き家の相続税はどうなる?計算方法や節税対策の方法をご紹介

空き家の相続を予定している方であれば、税金がどうなるのか気になるかもしれません。

空き家の場合、特例を利用することで相続税を減らすことができる可能性があります。

この記事では、空き家の相続税はどうなるのか、計算方法、相続前に知っておきたい節税対策の方法についてご紹介します。

空き家の相続税はどうなるのか

空き家であっても、財産であることに変わりはないため相続をすると相続税がかかります。

亡くなった方が住んでいた住宅を相続する場合は、一定要件を満たしていると「小規模宅地等の特例」が利用できます。

この特例では、敷地のうち330㎡までの相続税評価額を80%減額し、相続税を減税することが可能です。

しかし、居住者が死亡してすでに空き家になっている不動産を相続する際は、この特例が適用できないため注意が必要です。

ただし、亡くなった方(居住者)が老人ホームなどの介護施設に入居して空き家になった場合は、適用できる可能性があるため確認してみましょう。

空き家にかかる相続税の計算方法

課税額を計算するには、まず基礎控除を引いて課税対象になる財産の金額を計算する必要があります。

相続税の基礎控除額は以下の式で求められます。

基礎控除額=3,000万円+(600万円×相続人の数)

相続税を求める式は以下のとおりです。

相続税=(不動産の評価額-基礎控除額)×税率-控除額

税率と控除額は不動産の評価額で変動するため確認が必要です。

小規模宅地等の特例を利用する場合、不動産の評価額が80%カットされるため、大幅な節税効果を期待できるのです。

空き家の相続税対策とは

相続発生前にできる対策は、小規模宅地の特例を利用できるようにすることです。

同居したり賃貸に出したりして特例を利用できるようにしておくと良いでしょう。

賃貸に出す場合は、相続の3年以上前から始めなければなりません。

また、生前のうちに売却してしまう方法もあります。

相続発生前に節税の対策が取れない場合は、相続発生後に空き家売却に関する特例が使用できるか確認しましょう。

「空き家の譲渡所得の3,000万円特別控除の特例」の要件を満たしている場合、空き家売却で発生した譲渡所得から3000万円控除が受けられます。

まとめ

空き家を相続する際、相続税が発生しますが、小規模宅地等の特例を利用すると税金を抑えられます。

要件を満たせば、相続税評価額を80%減額できるため、大幅な節税効果が期待できます。

事前に対策できない場合は、相続後に使用できる特例の要件を満たすか確認しておきましょう。

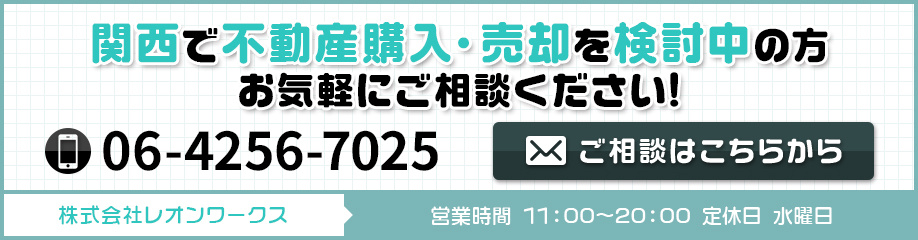

私たち株式会社レオンワークスは、大阪、兵庫、京都といった関西の投資用、居住用マンションを中心に取り扱っております。

関西圏で投資用、居住用のマンションをお探しの方はお気軽にお問い合わせください。

開催中のオンラインセミナー

人気の不動産コラム